3月7日,黑色星期五再次来临,铁矿石期货、焦煤期货远月合约和焦炭期货近月合约先后跌停,螺纹钢期货也大跌。自去年12月中旬以来,螺纹钢期货下跌了400多元或10.6%,焦炭期货下跌430元或26.6%,焦煤期货下跌300元或25.8%,铁矿石期货下跌160元或17.3%,除螺纹钢期货外,炉料期货的跌幅均均在15%以上。目前,天气已经逐渐转暖,然而钢材市场仍旧乌云密布,那么底部究竟在哪,后期是否还要继续下跌?笔者对此做一简要分析,仅供参考。

■本轮价格下跌的主要逻辑

从行情运行的逻辑来看,这轮下跌分为两波:

第一波是从去年12月中旬到今年1月份,去年12月开始的价格下跌主要是由钱荒引起的,股指和商品期货基本同时进行调整。对现货市场而言,钢铁企业、贸易商和下游企业均出现较为严重的资金紧张,这就使得往年基本都会出现的冬储行为并没有如预期出现,导致原料和成品材需求均较差。此外,由于天气的因素,北方材大量南下也对南方的钢材价格造成很大压力,上海、广州等地的价格也跟随北京建材价格的下跌出现补跌,这种情况一直延续到1月份春节前。

第二波下跌,则是在春节之后,价格在2月份经过短暂横盘调整后,从下旬开始在房地产停贷等利空消息的打压下,再次下跌。就钢材市场而言,这波下跌的主力是原料相关品种,成品材跌幅相对较少。主要原因是钢厂因为成品材库存增加较多且资金紧张使得放缓了生产节奏,减少了对原料的需求,同时降低了厂内原料库存,迫使港口原料库存大增,原料价格受压沉重。可以说,第二波的价格下跌主要是原料价格补跌造成的,因为它带动了钢材成本重心的下移。

图1三级螺纹钢现货价格走势 图2矿石指数价格走势

数据来源:上海钢联数据来源:上海钢联

从以往的价格运行规律我们可以发现两点,一是原料价格波动的幅度往往是要大于成品材的,二是成品材价格走势往往领先于原料价格,这波价格下跌具有同样的运行规律。因此,我们会发现焦炭、焦煤和矿石期货的跌幅明显大于螺纹钢期货。

■影响后期价格走势的关键因素有哪些?

在理清了价格下跌背后的逻辑之后,那么未来价格走势需要考虑哪些重要因素呢?换句话说,哪个是影响未来钢价走势的最关键因素?笔者认为,主要有以下几个方面,我们近期需密切关注:

1、宏观经济层面

宏观经济层面来看,应该没有太大的亮点,不会有什么刺激政策出台,但也至少部分消除了市场的某些恐慌情绪。一是房地产市场不会出现前期市场所担心的崩溃,中国式的经济危机不会爆发,是可控的。二是货币政策偏紧仍旧是常态,部分债务问题可能会存在,但不太可能蔓延到无法控制。这就从大局的角度决定了今年钢材市场仍旧是一个行业调整的年份,钢材价格跌易涨难,整体宽幅震荡。

2、钢材库存高企问题

春节之后,钢材价格没有启动上涨的一个主要原因就是社会库存和钢厂库存相对于往年同期而言,都是比较高的,加之天气较冷影响了实际的需求。从图3和图4来看,我们会发现每年的库存变化走势图基本上具有相同的规律,尤其是春节前后。今年春节较往年提前,所以虽然贸易企业并没有明显的冬储囤货行为,但由于需求端的减弱,社会库存还是出现了较大幅度的被动增加。然而,如果我们把对比的时间节点不放在同期对比,而是春节前后来对比,就可以发现今年的库存增量是小于2013年的,尤其是在产量同比较大增幅的情况下。随着现在进入3月份,基本可以明确的预计钢材社会库存将进入去库存阶段,本周上海螺纹钢库存就出现了环比减少,因此笔者认为库存对现货价格的压力在逐步减弱。供给方面,从粗钢日均产量数据也可以看出,当前钢厂的生产力度还是不大的,供给端给价格的压力不大,可以理解为支撑价格的因素。

图3钢材库存季节性变动(旧口径) 图4螺纹钢库存季节性变动(旧口径)

数据来源:上海钢联数据来源:上海钢联

3、原料弱势是推动钢价最后一跌的主要动力

从钢材现货的角度来看,钢材价格或许应该逐步进入反弹上涨、去库存化的阶段,但是我们还要考虑另外一个非常重要的因素:钢价成本重心的下移。从图5和图6,我们可以发现,虽然原料价格在大幅的下跌,但钢厂利润并没有恶化,相反使得吨钢的盈利情况有所转好,吨钢亏损由之前的150元减为30元左右。当然,对于一些前期采购高价原料的钢厂而言,当前的吨钢亏损额应该在200-250元左右。不过,这说明原料价格的下跌带动了钢价重心的下移,当前钢材价格并不存在明显超跌,也就是说,只要今后原料价格不明显上涨,今年螺纹钢价格的重心可能也就在3200-3300左右,这么低的价格似乎有点难以接受,但这可能性还是有的。

图5螺纹钢现货价格及成本对比 图6螺纹钢现货即期吨钢利润变化

说明吨钢利润=现货价格-现货成本,现货成本是根据当期的原料价格计算而来的,没有考虑20-30天生产周期的推移。

数据来源:钢联期货数据来源:钢联期货

由此而言,影响钢材价格走势的重心转移至原料价格走势上来了。就目前的情况来看,原料价格仍可能保持弱势,不过笔者认为这种情况不会持续很久,就算要做空,也要谨慎一些了。对于原料的利空,当前市场的焦点无非就是上亿的铁矿石港口库存以及可能存在的融资矿问题。不过,如果我们从图8再看看钢厂厂内的铁矿石库存情况,你就会发现,港口库存的增加其实就是钢厂厂内库存的减少所致。我们计算得知,上周港口铁矿库存可用天数为36天,较之前增加了10天左右,而钢厂铁矿石库存可用天数则由之前37天左右下降至26天,两个数据一正一负正好为零,这说明什么?读者自己思考。

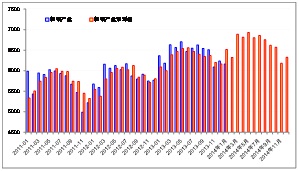

图72014年粗钢产量变化预测 图8钢厂厂内铁矿石库存情况

数据来源:钢联期货数据来源:钢联期货

此外,我们还要关注一个问题,就是每年的粗钢产量高峰一般出现在什么月份?当前1-2月份粗钢产量处于低值,其实并不值得庆幸,因为往年情况就是这样,今年只不过是历史的重现而已。对于产量的峰值,笔者经过仔细研究推导后发现,3月份之后钢厂将进入生产的旺季,并一直持续到7、8月份,从图6就可以看出来。图6是笔者根据2005年以来的产量数据季度变化规律推导出来的,红色的是当月预测数据,蓝色是实际数据,完全根据模型推算,没有人工主观调整的结果,往年的预测和实际数据的走势是基本一致的,每月预测和实际的差值平均值只有43.03万吨。这意味着,今年3月份以后钢厂对于原料的需求将出现明显增加,1亿吨的铁矿石港口库存其实并不多,原料价格进入3月份以后估计也难跌,这是笔者的结论。

■后期投资机会何在?

分析到这,读者可能要问,那么后期价格走势到底怎么走,有哪些投资机会可以值得期待?对于价格走势,笔者不作预测,除了以上分析的现货内容,再说一点,就是从以往螺纹钢期货、焦炭期货价格的走势来看,底部特征往往具有两点需要关注,一是持仓大幅增加,二是加速下跌,目前这两点似乎都具备。不过,从操作的层面而言,个人还是建议顺势而为,不要逆势操作,非要抄底,一定要轻仓。因为资本市场的力量是很强大的,并且不理性的,所以我们也没必要过于理性,顺势操作即可。

就投资机会而言,笔者认为目前可以关注下螺纹钢期货和原料期货之间的套利机会。在本文一开头的阐述中,细心的人就会发现,怎么螺纹期货跌那么少,原料期货跌那么多?没错,这就是套利机会所在。从图9和图10来看(截至上周五数据,非最新走势图),螺纹期货和焦炭期货价格的比值达到了历史最高值2.6左右,3月7日的最新比值为2.70(螺纹1410和焦炭1409合约的比值),以往的平均比值为2.25,这说明焦炭期货超跌,可以做卖螺纹买焦炭期货的套利操作。

有人说,今天焦炭还跌停了,万一后面的比值到了2.8,那岂不是要亏了?的确有这个风险,但笔者认为还是可以做的,为什么?我们利用焦炭期货和铁矿石期货的价格通过成本模型可以测算出对应的螺纹钢期货成本是多少,再用这个成本和螺纹钢期货做对比,看是否有盈利空间?如图11所示,我们发现利用焦炭期货测算的成本,吨钢螺纹钢期货是可以获利200元的(3月6日的数据),历史均值是130元左右。由于焦煤跌幅更大,因此可先用焦煤期货价格测算出焦炭的成本,再用焦炭的成本和铁矿石期货的价格测算螺纹钢期货的成本,并计算当前螺纹钢期货的吨钢利润是260元左右(3月6日的数据),历史均值是200元左右。所以,套利是可以做的,只是要做好资金管理,千万别重仓介入。

图9螺纹期货和焦炭期货比值变化 图10螺纹期货和焦炭期货比值变化走势图

数据来源:钢联期货数据来源:钢联期货

图11利用焦炭铁矿期货计算螺纹钢期货利润 图12利用焦炭铁矿期货计算螺纹钢期货利润

数据来源:钢联期货数据来源:钢联期货

综上所述,笔者认为当前钢材价格最大的利空因素来自于原料价格走势的不确定,主要是铁矿石价格可能在资本市场的打压下仍旧偏弱运行,但这种打压只能是短期性质的,即波动幅度可能会比较大,但持续时间不会太长。钢材现货层面则主要关注社会库存的变化,若出现库存减少或者市场成交放量,那可能就是价格企稳的征兆。价格波动越激烈,可能就是酝酿新投资机会的阶段,因此可密切关注行情的变化。价格短期仍可能延续弱势下跌,甚至不排除加速下跌的可能,在底部信号出来前,我们耐心等待就是了,跌出来的空间就是未来的机会。